20 години печелим заедно

Bollinger Bands

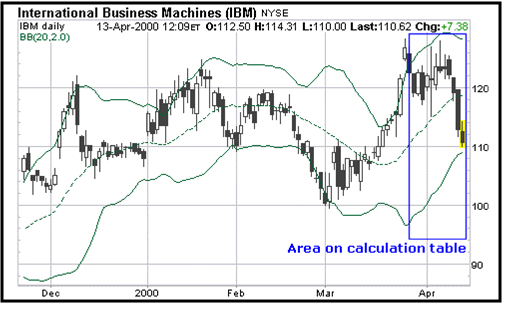

Създадени от Джон Болинжер, Bollinger Bands са индикатор, който позволява на потребителите да сравняват различни и относителни ценови равнища по време на разглеждания период. Индикаторът се състои от три проектирани ценови действия. Simple moving average – в средата.

Горна линия (Simple moving average + 2 стандартни отклонения).

Долна линия (Simple moving average + 2 стандартни отклонения).

Стандартното отклонение е статистически термин, който осигурява добра оценка на волатилността. Използвайки осигуреното стандартно отклонение, Bollinger Bands ще реагират бързо на ценовите движения и отразените периоди на висока и ниска подвижност. Острото покачване или спадане на цената, а от тук промените ще натежават при разширяването на Bollinger Bands.

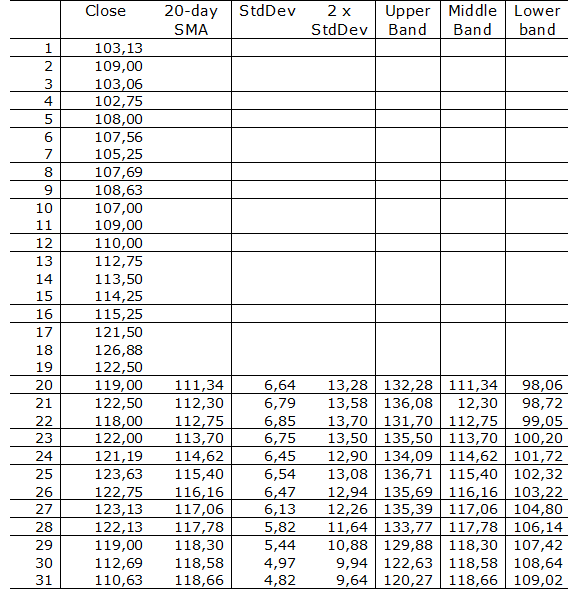

Средната линия е 20-дневна Simple Moving Average.

Горната линия се определя като:

20-дневна Simple Moving Average + ( стандартно отклонение * 2 )

Долната линия се определя като:

20-дневна Simple Moving Average - ( стандартно отклонение * 2 )

Среда

Затварящите цени често се използват, за да се изчислят Bollinger bands. Други варианти, включващи стандартни и утежнени цени също могат да бъдат използвани.

Стандартна цена = (най-висока + най-ниска + цена при затваряне ) / 3

Утежнена цена = (най-висока + най-ниска + цена при затваряне + цена при затваряне) / 4

Болинжер препоръчва използването на 20-дневна Simple Мoving Аverage за централната линия и стандартни отклонения умножени по 2 за другите линии.

Дължината на пълзящата средната и броят на отклоненията могат да бъдат нагласени според предпочитанията и според спецификата на изследваното движение, с цел постигане на по-голяма сигурност.

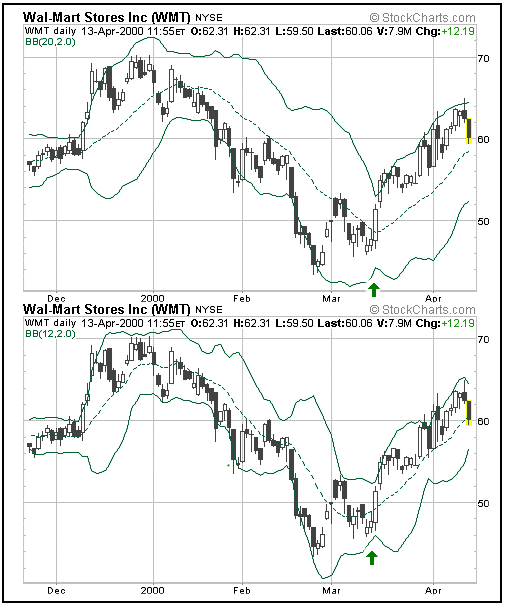

Един от методите за определяне на подходящата дължина на Moving Аverage е този на пробите и грешките. Проста визуална оценка може да се използва за определяне на подходящия брой периоди. Bollinger Bands трябва да обхващат множеството от ценови движения, но не всички. След рязка промяна, пресичането на линията е нормално. Ако се случва цените да опират във външната линия, много често тогава се изисква по-дълга Moving Average. Ако цените рядко достигат външната линия, тогава се изисква по-къса Moving Average.

По-точен метод за определяне на дължината на Moving Average е съпоставянето й с реакцията след докосване на дъното. За формиране на дъното и обръщане на низходящата тенденция, ценните книжа изискват да се формира допир на по-ниско ниво, което е по–високо от предходното ниско. Правилно зададените Bollinger bands би трябвало да задържат опората, формирана от второ ниско ниво (по-високото). Ако второто ниско ниво пресича по-ниската линия, тогава Moving Average е твърде кратка.

Ако втората най-ниска котировка остане над най-долната линия, тогава Moving average е твърде дълга. Същата логика може да бъде приложена и към пиковете и съответната реакция. Горната линия трябва да маркира съпротивата за първата реакция след пика.

За WMT, 20-дневната Simple Moving Average се оказва малко по-дълга за Bollinger Bands. Забелязва се широкия Gap между ниската линия и по-високата ниска цена през март. Използвайки метода на пробите и грешките се установява, че 12- дневната Simple Moving Average предлага по-добри възможности.

Като цяло за временните интервали, Болинжер препоръчва 10-дневна Moving Average за къси интервали, 20-дневна пълзяща средна за средно дълги и 50-дневна Moving Average за дълги.

В допълнение, за определяне на относителните ценови нива и подвижност, Bollinger bands могат да бъдат комбинирани с ценови индикатори и други индикатори, за да се генерират сигнали предвещаващи промени.

Приложение

Двойна покупка на дъното: Сигнал за двойна покупка на дъното се дава, когато цената навлиза през ниската линия и остава над ниската линия след последвалите ниски определяния. Ниското ниво също може да бъде по-високо или по-ниско от останалите.

Важното е, че второто ниско ниво остава над ниската линия. Биковото начало се потвърждава, когато цената се премести над средната линия или Simple Мoving Аverage. AT&T ни дава пример за сигнал за двойна покупка на дъното. Акциите проникват през ниската линия през късния септември (червената стрелка) и след това се задържат над последвалия тест през октомври. Октомврийското излизане над средата (зеленото кръгче) осигурява потвърждение за излизане на дълга позиция.

Двойна върхова продажба: сигнал за двойна върхова продажба постъпва, когато пиковите цени минат над горната линия и последвалите пикове паднат до средната линия. Началото на низходящото движение е потвърдено, когато цените паднат под средната линия.

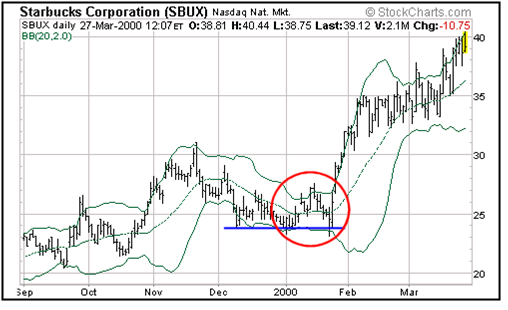

Динамични ценови промени могат да настъпят, след като линиите се сближат и подвижността е ниска. В този случай Bollinger Вands не ни подсказват нищо за бъдещата посока на цените. Посоката трябва да бъде определена, използвайки други индикатори и аспекти на техническия анализ. Много акции минават през периоди на висока подвижност, последвани от периоди на ниска подвижност.

Използвайки Bollinger Вands, тези периоди могат лесно да бъдат определени чрез визуална оценка. Сближените външни линии показват ниска волатилност, докато широките показват висока волатилност. Волатилността е важна за търговците на опции, защото цените на опциите ще бъдат по-евтини, когато волатилността е ниска.

SBUX може да се ползва като пример за сближени линии преди голямо раздвижване. През ноември линиите са били относително широки и започват да се свиват през следващите два месеца. През ранния януари линиите са били сближени най-много за последните 4 месеца (червеното кръгче). Седмица и половина по-късно цените на акциите се покачват с над 10 пункта за по-малко от 2 седмици.